Potrebbe passare ancora un decennio prima che il riscaldamento dell’atmosfera terrestre cominci a mandare in fumo i prestiti concessi dalle banche alle società delle energie fossili.

È quanto si desume da un’analisi dell’istituto di credito britannico Standard Chartered, citata anche da Bloomberg.

Dieci anni rappresenta l’arco di tempo durante il quale le perdite derivanti dai prestiti concessi ai settori ad alta intensità di carbonio potrebbero diventare finanziariamente rilevanti per la banca inglese, e presumibilmente anche per altre.

I rischi climatici, quelli derivanti da eventi fisici e dalla transizione verso un’economia a basse emissioni, non colpiranno i prestiti della banca fino al 2030-2035, ha detto Michael Newby-Fraser, responsabile di Standard Chartered per la contabilità delle emissioni di CO2 e la fornitura di energia a zero emissioni.

L’analisi si basa sulla stima della banca delle perdite di credito attese, considerando gli impatti finanziari causati da un surriscaldamento di 1,5 °C, secondo gli scenari climatici dell’Agenzia Internazionale dell’Energia e del Network for Greening the Financial System.

È anche possibile che le perdite maggiori si materializzino prima, ma è più probabile che il 2030 sia il “punto di svolta“, ha detto Newby-Fraser.

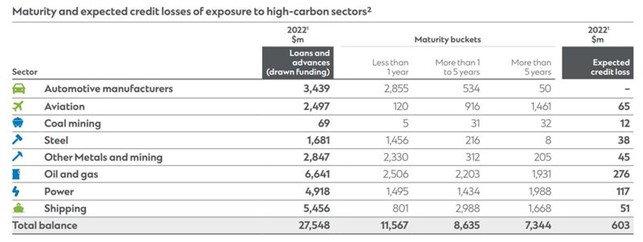

Nel suo rapporto annuale per il 2022, pubblicato all’inizio di quest’anno, Standard Chartered ha reso note le perdite sui crediti attese dai settori ad alto contenuto di carbonio nel suo portafoglio prestiti, come illustrato dal grafico tratto dal rapporto della banca.

Rischi irrilevanti

Si tratta di un’informativa non usuale e molto rivelatrice, secondo Bloomberg.

Per gli otto settori in cui le emissioni sono più elevate, come petrolio e gas, carbone, trasporto marittimo e aviazione, la banca ha rivelato possibili perdite di credito per un totale di 603 milioni di dollari per i primi nove mesi dello scorso anno. La previsione si basa su parametri di affidabilità creditizia come la probabilità di insolvenza.

La banca ha preso in considerazione i potenziali impatti legati al clima, ma Newby-Fraser ha spiegato che il loro impatto era talmente ridotto che la banca ha deciso di non includere queste informazioni nella sua analisi finale.

Questo perché il revisore contabile di Standard Chartered ha stabilito che la soglia di rilevanza per la società nel 2022 fosse di 210 milioni di dollari, pari allo 0,4% del patrimonio netto della banca. Tutte le esposizioni inferiori a questa soglia sono state quindi considerate irrilevanti.

Solo al settore Oil & Gas nel suo complesso sono state assegnate perdite stimate di 276 milioni di dollari sui crediti. Pertanto, superiori alla soglia di rilevanza prestabilita, ma scorporando i singoli comparti del greggio e del gas, presumibilmente, le perdite attese sono risultate inferiori alla soglia.

Per questo motivo, i rischi di credito legati alla crisi climatica sono stati considerati finanziariamente irrilevanti per la banca – incredibilmente nel corso di un 2022 con temperature a Londra che hanno superato per la prima volta i 40 °C e un terzo del Pakistan sommerso dalle inondazioni.

Rilevanza solo qualitativa, non quantitativa

Non considerando forse del tutto l’incongruità delle sue posizioni, Standard Chartered ha scritto nella propria relazione annuale che considera il cambiamento climatico “una delle maggiori sfide che il mondo deve affrontare oggi” e che “il suo impatto colpirà più duramente i mercati in cui operiamo, vale a dire Asia, Medio Oriente e Africa”.

La banca ha inoltre ribadito la promessa di eliminare entro il 2050 le emissioni provocate dai finanziamenti per l’estrazione di carbone, petrolio, gas e per la generazione elettrica, nonché di rispettare l’impegno di decarbonizzare i prestiti alle industrie ad alto contenuto di carbonio entro il 2030.

Il dato fondamentale che emerge dall’analisi della banca è comunque che il peso del cambiamento climatico non si è ancora riversato sul suo bilancio. Oppure, come dice nel suo rapporto, il cambiamento climatico è “qualitativamente rilevante“, ma non è ancora “quantitativamente rilevante”.

I fossili, una miniera d’oro

Una delle ragioni principali di tale posizione è che l’industria dei combustibili fossili è attualmente una miniera d’oro.

I prezzi elevati dell’energia hanno portato a un aumento dei ricavi per le aziende delle fonti fossili; e così la maggior parte di esse non ha problemi a breve termine nell’onorare i propri debiti.

A riprova di ciò, mentre gli otto settori ad alta intensità di carbonio rappresentavano lo scorso anno il 14,4% dei prestiti di Standard Chartered, essi hanno generato solo l’11% delle perdite di credito della banca.

E poiché oltre il 70% dei prestiti concessi dalla banca a questi settori ha una scadenza massima di cinque anni, è probabile che i finanziamenti vengano rimborsati prima che i rischi climatici inizino a minare l’affidabilità creditizia di quelle aziende, ha dichiarato Newby-Fraser.

“A nostro avviso, i rischi di transizione che questi settori devono affrontare sono per lo più al di fuori dei flussi di cassa contrattuali. Due aree di interesse per le Ong sono il carbone e il petrolio, ma dal punto di vista dei flussi di cassa, il rischio di credito di queste industrie è generalmente basso nel breve termine”, ha spiegato il manager.

Non tutte le banche

Un altro colosso bancario, HSBC Holdings, nel suo rapporto annuale pubblicato all’inizio di quest’anno, ha esaminato come i diversi scenari climatici possano influire sulle perdite di credito per i suoi clienti e il suo portafoglio.

HSBC ha dichiarato che la transizione verso lo zero netto delle emissioni “richiede cambiamenti fondamentali nei modelli di business dei nostri clienti e investimenti significativi”, e che questi “avranno un impatto sulla redditività, con conseguente aumento del rischio di credito”.

Una transizione ritardata “sarà ancora più dirompente a causa dei minori livelli di innovazione che limitano la capacità di attuare una decarbonizzazione efficace e dell’aumento dei prezzi del carbonio che comprimono i margini di profitto”, secondo HSBC.

Newby-Fraser, da parte sua, ha riconosciuto che, quando un numero maggiore di consumatori si allontanerà dai combustibili fossili e norme più restrittive ne limiteranno l’uso, “l’attrattiva e la capacità di queste aziende di produrre ricavi e pagare i nostri prestiti” potrebbe diminuire.

Il tempismo, insomma, è tutto per banche come Standard Chartered, convinte che i propri prestiti andranno a vele spiegate ancora per qualche anno, e che non si ritroveranno improvvisamente con l’acqua alla gola in un mare di default.

Se mai ce ne fosse stato bisogno, ci è stata offerta una chiave di lettura importante, perché è dal tipo di analisi e di percezioni di banche come Standard Chartered che dipenderà in gran parte il ritmo a cui gli istituti di credito continueranno a finanziare o meno il settore dei combustibili fossili.

.gif)