Europa e Stati Uniti stanno cercando di attirare investimenti in nuove fabbriche di batterie al litio per veicoli elettrici e sistemi di accumulo, in modo da ridurre la dipendenza dalle importazioni cinesi e ridare slancio alle industrie europee e americane.

Tuttavia, già oggi la Cina da sola è in grado di soddisfare l’intera domanda mondiale di batterie. Inoltre, si sta andando verso un eccesso di capacità produttiva sempre più forte, che spingerà in basso i prezzi, aumenterà la concorrenza e renderà molto difficile per le nuove aziende entrare nel mercato.

Questo lo scenario tracciato da Colin McKerracher, analista di Bloomberg New Energy Finance (BloombergNEF), in un articolo pubblicato sul blog della società di ricerca e consulenza globale, dal titolo China Already Makes as Many Batteries as the Entire World Wants.

Il mondo, scrive l’esperto, “è inondato di capacità di produzione di batterie”.

Si stima che nel 2023 la domanda complessiva di batterie sia arrivata a circa 950 GWh, a fronte di una capacità di produzione per circa 2.600 GWh, quindi più che doppia. La sola capacità produttiva cinese dello scorso anno, come detto, era sostanzialmente pari alla domanda mondiale.

L’eccesso di offerta è destinato ad aumentare, sostiene McKerracher, ricordando i diversi piani nazionali che puntano a sostenere la manifattura locale di tecnologie pulite, tra cui le batterie, come l’Inflation Reduction Act Usa e il Net Zero Industry Act dell’Unione europea. Per non parlare delle indagini anti sovvenzioni lanciate da Bruxelles contro la Cina, ad esempio sulle importazioni di auto elettriche a basso costo.

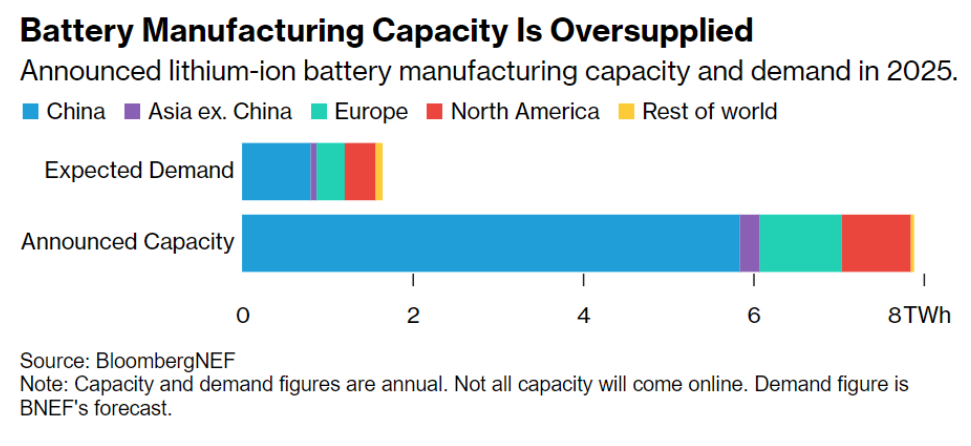

Secondo BloombergNEF, la capacità produttiva annuale di batterie, annunciata per il 2025, ammonta a circa 7,9 TW, mentre si prevede una domanda globale di 1,6 TWh tra auto elettriche e applicazioni per lo stoccaggio elettrochimico (residenziale, commerciale/industriale, grandi impianti per la rete).

La metà della capacità totale annunciata, sostiene l’analista, “sarebbe sufficiente per equipaggiare quasi tutte le auto vendute nel mondo il prossimo anno con un pacco batterie da 50 kWh”.

Tuttavia, “gran parte della capacità annunciata non sarà disponibile”, afferma McKerracher, per una serie di motivi. Molti piani di espansione produttiva saranno in ritardo o cancellati, via via che si definiranno i contorni del mercato e molti contendenti usciranno di scena.

Inoltre, non è ancora possibile abbinare perfettamente l’offerta alla domanda, perché le batterie dei veicoli elettrici non sono ancora una commodity. Ci sono diversi formati, caratteristiche chimiche e altri fattori da considerare, comprese le preferenze delle case automobilistiche; inoltre, gli impianti in genere non funzionano alla capacità massima prevista e i tassi di utilizzo sono diminuiti negli ultimi anni.

Ma tutto ciò non cambia lo scenario generale: il mercato si sta dirigendo verso un eccesso di offerta ancora più consistente.

Quali saranno le conseguenze?

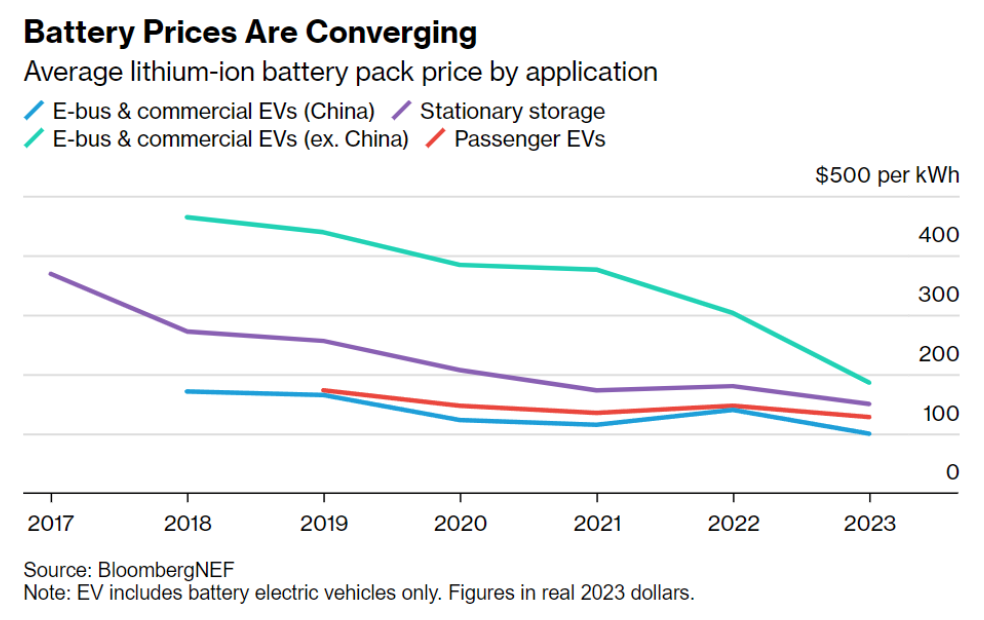

Per prima cosa, i prezzi caleranno, così come i margini delle aziende. Ciò sta già accadendo, con un calo del 14% dei prezzi medi delle batterie nel 2023; il colosso cinese CATL ha già annunciato che venderà celle per batterie a meno di 60 dollari per kWh quest’anno.

I prezzi delle batterie, si osserva, stanno convergendo tra i settori. Alcuni anni fa, le batterie dei veicoli commerciali costavano molto di più rispetto a quelle delle autovetture, poiché camion e furgoni facevano volumi molto piccoli di vendite.

Ma quel divario si è ridotto e la tendenza continuerà, grazie anche all’eccesso di capacità produttiva globale.

I prezzi bassi, inoltre, “renderanno difficile per i nuovi entranti competere, anche con il generoso sostegno fornito dall’Inflation Reduction Act degli Stati Uniti”.

Anche perché le compagnie cinesi come BYD e CATL continuano a investire miliardi in ricerca e sviluppo, lanciano costantemente prodotti nuovi e migliori e, in generale, si comportano più come start-up che come feudi aziendali consolidati, afferma McKerracher.

Tutto ciò dovrebbe essere positivo per i consumatori, che potranno scegliere nuovi modelli di auto 100% elettriche a prezzi sempre più competitivi. Anche il mercato dello stoccaggio energetico trarrà beneficio da questo scenario.

L’interrogativo più grande, conclude l’esperto di BloombergNEF, è quanto saranno sostenibili i bassi prezzi delle batterie dopo il riassetto del settore, innescato dalla sovraccapacità.

Alcuni dei prezzi attuali sono semplicemente guidati dai costi inferiori delle materie prime come il litio, che ora si trova anch’esso in una condizione di oversupply con prezzi insostenibili e il rischio di una futura crisi di offerta.

Inoltre, alcune delle riduzioni dei prezzi sono probabilmente dovute agli operatori consolidati, che cercano di proteggere le loro quote di mercato e costringere quelli più piccoli a uscire.