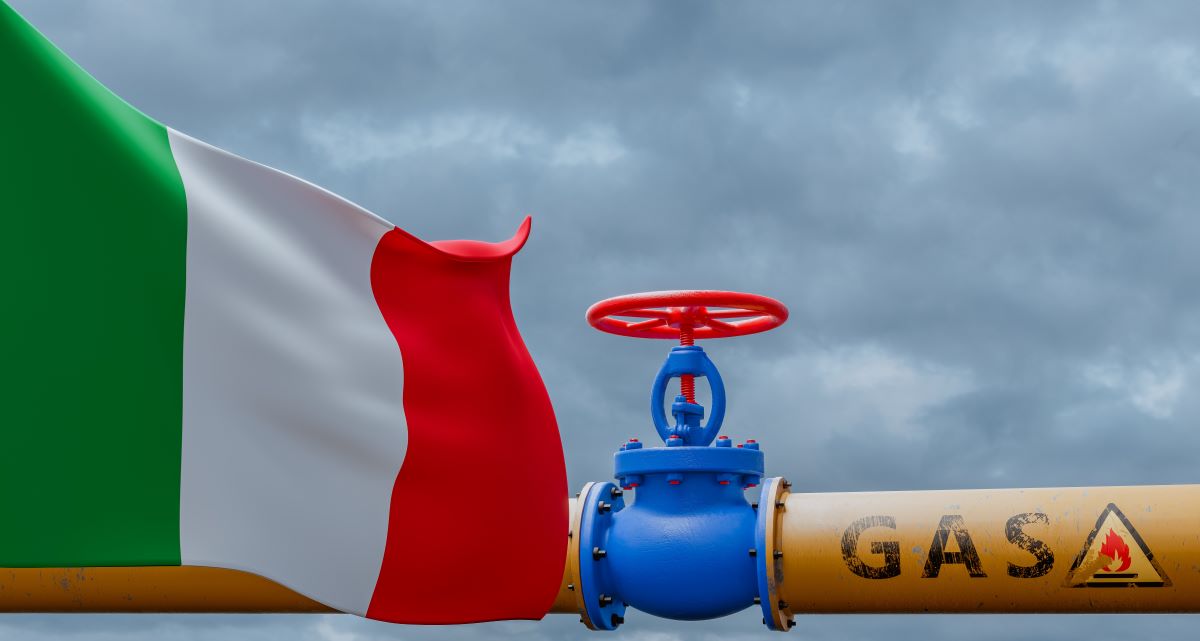

Il conflitto in corso tra Israele e Hamas rappresenta una seria minaccia per il mercato regionale del gas naturale e potrebbe avere effetti a catena sulla fornitura di GNL in Europa con l’avvicinarsi dell’inverno.

Sebbene Israele abbia una produzione di gas in eccesso, che attualmente sostiene la crescente domanda di Egitto e Giordania, un conflitto continuato o intensificato avrebbe implicazioni di ampia portata.

Questo il succo di un’analisi pubblicata venerdì dalla società di consulenza Rystad Energy.

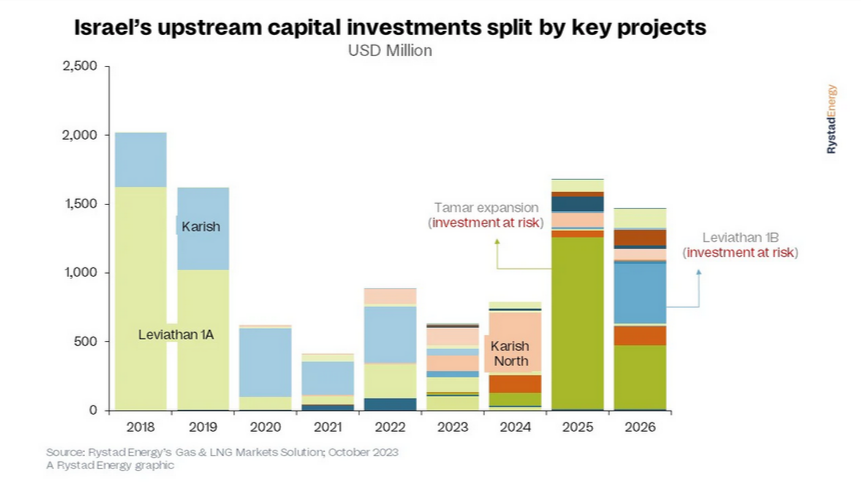

Il destino dei tre maggiori progetti israeliani di sviluppo del gas – Tamar, Leviathan e Karish – influenzerà notevolmente il mercato regionale. La turbolenza geopolitica potrebbe mettere a rischio gli investimenti a monte e compromettere gli obiettivi di esportazione, in un momento in cui l’esplorazione e la scoperta di risorse a basso costo sono aumentate, spiega Rystadt Energy.

Leviathan rappresenta il 44% dell’attuale produzione di gas di Israele, seguito da Tamar e Karish con rispettivamente il 38% e il 18%. Tamar fornisce oltre il 70% della domanda interna di gas di Israele ed è la principale fonte di generazione di elettricità da gas. Si stima che dal 5% all’8% della produzione di Tamar venga esportata.

L’Egitto, si spiega, importa ogni anno circa 7 miliardi di piedi cubi, cioè circa 198 milioni di metri cubi, di gas naturale da Tamar e Leviathan, contribuendo a soddisfare la domanda interna e ad alimentare gli impianti di liquefazione. Rystad Energy stima che l’Egitto abbia esportato 3,7 milioni di tonnellate di GNL tra ottobre 2022 e gennaio 2023, con la quantità più alta, pari a poco meno di 1 milione di tonnellate, nel dicembre 2022. Questo picco di produzione equivale all’incirca all’arresto della produzione di 33 giorni di Tamar ai tassi attuali.

Il gas israeliano attualmente copre meno del 10% del consumo di gas dell’Egitto e, nei primi tre trimestri di quest’anno, le esportazioni di GNL sono diminuite di circa il 50% rispetto allo scorso anno. Questo calo è il risultato di un aumento del consumo domestico di gas durante la stagione estiva. Date queste dinamiche in evoluzione, sorgono interrogativi sulla sostenibilità delle esportazioni di gas verso l’Egitto con l’avvicinarsi dell’inverno, osservano gli analisti.

“Nonostante le fosche previsioni per il prossimo inverno caratterizzato da El Niño (clima più caldo, ndr), la situazione attuale presenta un fattore rialzista. Lo stoccaggio nell’Ue è attualmente superiore al 97% e il consumo di gas è ancora al di sotto dei livelli registrati nel 2022. Inoltre, esiste la possibilità di un aumento delle esportazioni dagli Stati Uniti. È probabile che il conflitto in corso abbia un impatto al rialzo limitato sui prezzi del gas a breve termine, che rifletterà un premio per il rischio geopolitico già manifestato nei prezzi del petrolio”, spiega Aditya Saraswat, analista Middle East Upstream Research a Rystad Energy.

“Tuttavia – prosegue – permane il rischio di un’escalation in un conflitto più ampio che potrebbe causare un aumento a breve termine dei prezzi dell’energia. Se i prezzi elevati dell’energia portano all’inflazione e a un ulteriore inasprimento dei tassi di interesse, potrebbero eventualmente correggersi al ribasso nei mesi a venire se le prospettive economiche peggiorassero su questo fronte”.

Il giacimento di gas Tamar si è sviluppato rapidamente nell’arco di quattro anni in risposta alla cessazione delle forniture di gas naturale da parte dell’Egitto a Israele. Tamar attualmente gestisce sei pozzi di produzione, con una produzione giornaliera compresa tra 7,1 milioni e 8,5 milioni di m3 al giorno di gas. Il progetto ha svolto un ruolo significativo nel rafforzare l’indipendenza energetica di Israele, come detto soddisfacendo il 70% del suo fabbisogno di produzione di elettricità e diminuendo la sua dipendenza dal carbone e dal petrolio.

Se il giacimento di gas Tamar verrà chiuso a breve, Israele utilizzerà altri combustibili come carbone e olio combustibile per generare elettricità. Tuttavia, chiusure prolungate potrebbero richiedere la perforazione di ulteriori pozzi, il che potrebbe richiedere mesi, e Israele sarà costretta a utilizzare il gas del giacimento Leviathan per soddisfare le proprie esigenze invece di venderlo ai paesi vicini come la Giordania e l’Egitto, spiega Rystad.

La Giordania ottiene la maggior parte delle sue importazioni di gas dal giacimento Leviathan, situato vicino a Tamar, che è anche la principale fonte di esportazioni di gas verso l’Egitto. Se il conflitto dovesse peggiorare, c’è il rischio di chiudere il giacimento Leviathan. Ciò rappresenterebbe una battuta d’arresto significativa per la regione, dato che recentemente l’Egitto ha importato quasi il doppio dei volumi di gas contrattati da Israele. Nel 2022, Leviathan ha esportato 4,9 miliardi di m3 di gas in Egitto, rispetto ai 3,1 miliardi di m3 del primo semestre 2023.

Inoltre, esiste il rischio considerevole di perdere circa 4 miliardi di dollari in investimenti di capitale per importanti progetti upstream nei prossimi tre anni, a causa del potenziale cambiamento nel panorama regionale, avvertono gli analisti.

Nel 2025, il progetto di espansione Tamar sarà quello maggiormente consistente, tra tutte le iniziative upstream in Israele. Degli 1,6 miliardi di dollari che dovrebbero essere investiti in questi progetti, il 75% – pari a 1,2 miliardi di dollari – sarà destinato a ingrandire il giacimento di Tamar.

Leviathan Phase 1B è un altro piano considerevole di espansione, previsto nel 2026; sono a rischio 435 milioni di dollari di investimenti di capitale. L’obiettivo è quello di creare un’unità FLNG con una capacità di 4-5 milioni di tonnellate annue come alternativa all’accesso al mercato europeo. Il campo Leviathan può produrre fino a 590 milioni di metri cubi al giorno e il suo potenziale di incremento è di circa 19 milioni di metri cubi al giorno.

Altro investimento previsto è il gasdotto del Mediterraneo orientale che Israele, Egitto e Cipro costruiranno per trasportare il gas in Europa attraverso la Grecia. Il costo stimato è di 6,5 miliardi di dollari e deve però affrontare sfide dovute alle controversie sui confini nella regione.

Il progetto potrebbe essere redditizio grazie al basso costo del gas con cui verrebbe rifornito e la sua capacità potrebbe essere aumentata da 10 a 20 miliardi di m3/anno. Tuttavia, gli investitori potrebbero essere scoraggiati dall’investire nel progetto a causa dei suoi costi elevati e dei conflitti, spiega l’analisi.

.gif)