Le compagnie oil&gas realizzano profitti extra beneficiando dei prezzi elevati dei combustibili fossili, ma non aumentano gli investimenti nelle energie rinnovabili, perché i proventi aggiuntivi sono distribuiti agli azionisti, sotto forma di dividendi e programmi di riacquisto di azioni proprie (share buyback).

Intanto famiglie e imprese pagano bollette sempre più care e gli Stati cercano di arginare la crisi energetica con varie misure, tra cui, in alcuni casi, tasse sui ricavi straordinari delle imprese petrolifere e del gas.

Ma queste tassazioni non stanno funzionando come dovrebbero, in particolare in Italia, dove il gettito finora è rimasto ben sotto le attese.

A quanto ammontano gli extra profitti delle aziende fossili? E dove finiscono esattamente?

Una nuova ricerca di ReCommon (think tank indipendente che promuove la transizione green) e Merian Research (società di consulenza basata a Berlino), ha provato a rispondere a queste domande, esaminando le sei principali compagnie petrolifere europee.

È bene precisare che i ricercatori hanno confrontato i numeri del primo semestre 2022 con quelli di gennaio-giugno 2019, in modo da tralasciare il 2020-2021, un biennio fortemente condizionato dagli impatti della pandemia.

Nel documento si spiega che gli autori hanno calcolato la differenza tra i profitti dei due periodi sia dal punto di vista reddituale (utili netti adjusted), sia dal punto di vista finanziario (free cash flow).

In altre parole, si sono considerati gli extra profitti sia in termini di costi e ricavi (con relativi debiti e crediti commerciali), sia in termini di entrate e uscite effettive dei flussi di cassa, considerando come free cash flow la liquidità rimanente dopo aver finanziato gli investimenti, gli interessi e altre spese finanziarie e prima di pagare dividendi o riacquistare azioni proprie.

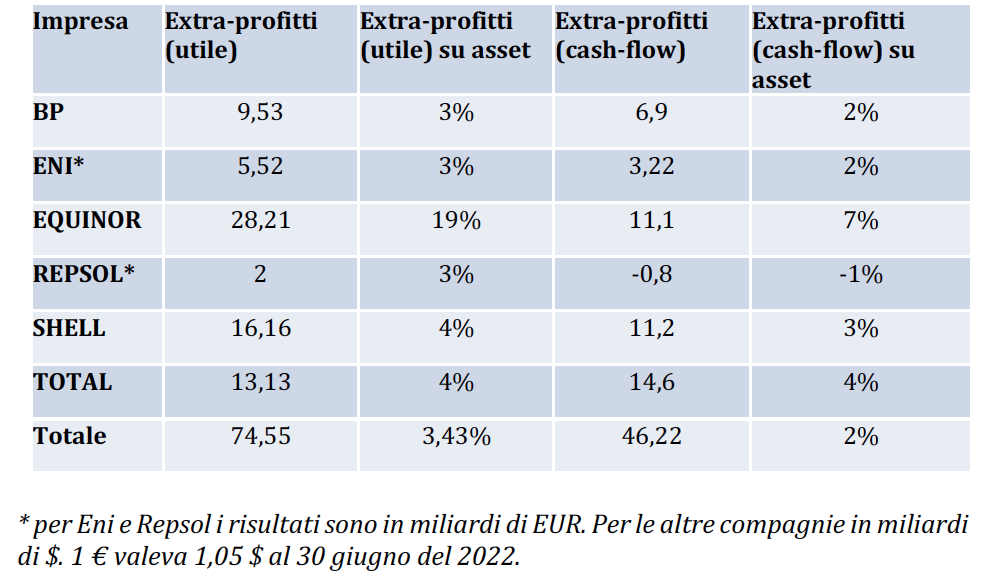

La tabella sotto, tratta dal documento, riassume le principali conclusioni.

Dalle analisi emerge che gli extra profitti delle compagnie petrolifere europee, in termini di utile netto adjusted, ammontano a un totale di 74,55 miliardi di dollari in più nel primo semestre del 2022, rispetto allo stesso periodo del 2019. In termini di free cash flow il totale è pari a 46,22 miliardi di $.

In media, si legge nella ricerca, gli extra profitti costituiscono il 3% degli asset in termini di utili e il 2% in termini di free cash flow; Equinor ha fatto risultati ben sopra la media, a causa della sua maggiore esposizione al mercato del gas.

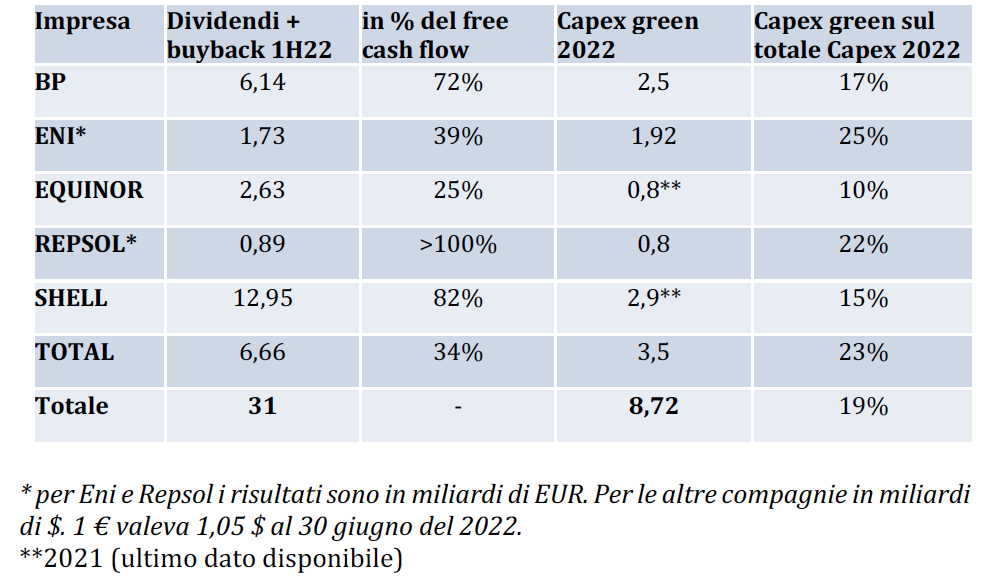

Dalla prossima tabella emerge che le sei compagnie fossili hanno trasferito agli azionisti, tramite dividendi e programmi di riacquisto di azioni, 31 miliardi di dollari, che corrispondono rispettivamente al 42%-67% circa degli extra profitti generati, in termini di utili e di cash flow.

Gli analisti osservano che per il 2022 si prevedono investimenti nelle fonti rinnovabili per circa 8,72 miliardi di dollari; ciò significa che i ricavi aggiuntivi trasferiti agli azionisti, nel solo primo semestre 2022, sono più del triplo di tutte le risorse finanziarie destinate alla transizione verde in un anno intero.

La maggior parte delle compagnie petrolifere analizzate, afferma il rapporto di ReCommon e Merian Research, ha diminuito sensibilmente sia la produzione di idrocarburi sia il Capex, mentre ha aumentato la distribuzione dei profitti addizionali agli azionisti, senza annunciare (con qualche eccezione) nuovi investimenti nelle tecnologie pulite.

Si evidenzia poi che gli impatti delle tassazioni introdotte da alcuni Stati, come Italia e Gran Bretagna, finora sono stati molto contenuti: intorno al 5% degli extra profitti in termini di utile netto; gli extra profitti generati da Equinor saranno tassati al 70%-75% in virtù di una tassa addizionale sui redditi da petrolio già esistente in Norvegia, pari al 56% degli utili.

I risultati di Eni

Per quanto riguarda Eni, più in dettaglio, si parla di extra profitti, misurati come differenza tra primo semestre 2022 vs primo semestre 2019, che ammontano rispettivamente a 5,52-3,22 miliardi di euro, in termini di utili e di free cash flow.

Questi risultati straordinari, si spiega (neretti nostri nelle citazioni), “hanno spinto Eni ad aumentare i dividendi e le risorse destinate al riacquisto di azioni proprie. In termini di cash flow, nel primo semestre sono state riacquistate azioni proprie per 195 milioni di euro e sono stati pagati dividendi per 1,53 miliardi di euro”.

Si ricorda poi che il 26 maggio il CdA di Eni ha approvato un programma di acquisto di azioni proprie minimo di 1,1 miliardi, incrementabile fino a 2,5 miliardi, in funzione dello scenario del prezzo del Brent. Nel luglio del 2022, tale impegno di buyback è stato aumentato a 2,4 miliardi.

Gli analisti infine evidenziano che “il surplus straordinario di cash non è stato accompagnato da impegni per un maggior investimento nelle energie verdi“.

Nel primo semestre 2022, Eni ha già speso 1,73 miliardi di euro per pagare dividendi e riacquistare azioni proprie, mentre il target di investimento del comparto Green-Plenitude (decarbonizzazione, economia circolare e rinnovabili), per tutto il 2022, arriva a 1,92 miliardi di euro.

Guradando agli impatti della tassa italiana sugli extra profitti, i ricercatori sottolineano che “l’onere stanziato da Eni nel conto economico del primo semestre 2022 ammonta a 546 milioni di euro, di cui l’acconto del 40% è stato versato nel mese di giugno; il saldo è dovuto entro il mese di novembre”.

Mentre la Energy Profits Levy britannica sulle attività Uk di Eni dovrebbe fruttare circa 230 milioni di euro.

In tutto, quindi, “i due interventi di tassazione straordinaria dovrebbero costare a Eni circa 776 milioni di euro nel 2022, circa il 14% degli extra profitti calcolati come differenza tra primo semestre 2022 e primo semestre 2019″.

Ma a Eni, “in base al ricalcolo reso noto dalla stessa azienda il 31 agosto 2022, la tassa addizionale sugli extra profitti dovrebbe costare in realtà 1,4 miliardi di euro […] che si sommano ai 230 milioni stimati per le attività nel Regno Unito. In tutto, il peso delle tassazioni addizionali su Eni dovrebbe essere di circa 1,63 miliardi di euro nel 2022″.

Il punto, conclude il documento, è che per ora “le entrate fiscali dall’imposta italiana sono state decisamente minori delle attese. Entro giugno sarebbero dovuti entrare nelle casse pubbliche più di 4 miliardi di euro, la prima rata, mentre per ora ne sarebbe arrivato solo uno. Entro novembre dovrebbero arrivare altri 6 miliardi, ma il ritmo attuale pone seri dubbi sul risultato finale”.

Il seguente documento è riservato agli abbonati a QualEnergia.it PRO:

Prova gratis il servizio per 10 giorni o abbonati subito a QualEnergia.it PRO