C’era una volta il “Piano Colao”, documento commissionato dal governo Conte al “supermanager” Vittorio Colao e a un gruppo di esperti da lui scelti, per individuare i punti su cui l’Italia dovrebbe puntare per una veloce ripartenza dopo l’emergenza Covid-19.

Com’è noto sembra che il governo non sia stato proprio entusiasta dei risultati, declassando “il piano” a “spunto” per le politiche governative.

Non è molto chiaro a noi comuni mortali quali siano stati i motivi di questa perdita di entusiasmo. Però una cosa certa: il “piano Colao” sembra, come in effetti è, scritto da un manager formatosi nel XX secolo, per il quale ambiente e clima non sono argomenti da porre al centro della politica economica di un paese, ma una sorta di glassa verde da spandere su una torta composta per lo più dalle consuete colate di cemento, crescita senza fine e “mano libera agli imprenditori”.

Lo ha fatto notare un’analisi pubblicata sul blog Climalteranti.it, diretto da scienziati del clima e dell’ambiente, che sintetizza i risultati della sua disamina così:

«Il “Piano Colao” ha sì considerato il tema della transizione energetica, ma nel complesso lo spazio dedicato (1 scheda su 102) e il livello della proposta può essere definito insufficiente, deludente, un simbolo del ritardo culturale della classe dirigente italiana sul tema del cambiamento climatico».

Che molti dei nostri manager sappiano poco e nulla di temi ambientali e climatici, e spesso ne sembrino anzi infastiditi, non è certo una novità, basti ricordare “l’antipatia” verso le rinnovabili di Paolo Scaroni, amministratore delegato prima di Enel e poi di Eni, cioè delle due più grandi aziende energetiche italiane (pure a maggioranza pubblica), fino al 2014.

Ma, se ci può consolare, questa inadeguatezza della classe dirigente non è solo italiana.

Saijel Kishan, Andre Tartar e Dorothy Gambrell, reporter finanziari di Bloomberg, si sono chiesti perché le maggiori banche mondiali, continuassero imperterrite a finanziare progetti di sviluppo nelle energie fossili, quando tutto il mondo, attraverso accordi, come quello di Parigi, e infinite dichiarazioni pubbliche dei leader di tante nazioni, affermino che da petrolio, carbone e gas naturale si debba uscire quanto prima.

Un paradosso che, nonostante i molti casi di disinvestimenti dalle attività economiche inquinanti, viene confermato dalla IEA: nel 2018, dei 1800 miliardi di dollari di investimenti in energia, oltre 1000 sono andati ai fossili, e solo 300 alle energie rinnovabili (il resto a nucleare, accumuli, efficienza). Altra conferma: secondo l’ultimo report REN1 la cifra totale dei finanziamenti erogati dalle banche private dal 2016 al 2019 ammonterebbe a 2.700 miliardi di dollari.

Eppure, anche a prescindere dalle tematiche ambientali o etiche, continuare a pompare montagne di soldi in attività che potrebbero non avere un futuro, non sembra neanche un grande affare.

Per venire a capo di questo mistero, i tre giornalisti hanno seguito la pista della carriera dei top manager di 20 grandi banche statunitensi ed europee, fra cui la italiana Unicredit, per capire da quali esperienze lavorative arrivassero quelli che decidono i flussi della linfa monetaria che alimenta l’economia mondiale.

L’analisi del curriculum di 600 dirigenti di quegli istituti ha permesso così di scoprire come quasi nessuno di loro avesse lavorato nelle rinnovabili, mentre abbondavano gli ex manager di industrie dell’energia fossile, o che dei fossili non possono (ancora) fare a meno: auto, aerei, chimica.

In particolare 73 di loro avevano lavorato nei board dei maggiori emettitori di CO2 del mondo, e di questi 16 nell’industria petrolifera. Al contrario, quelli che hanno fatto esperienza in industrie “verdi” erano appena 4.

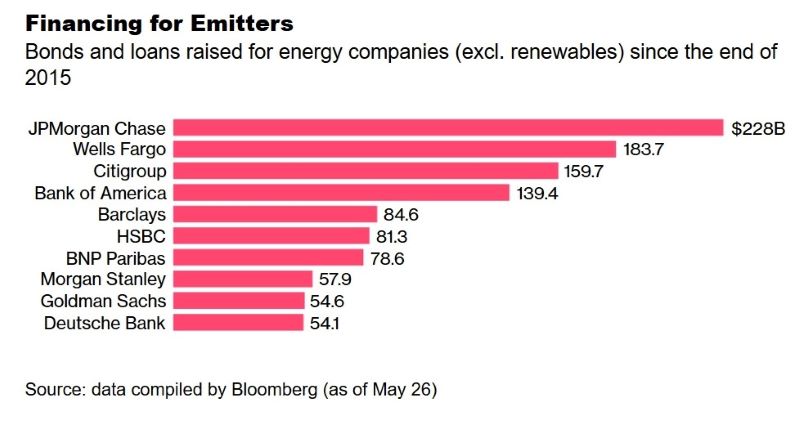

Come sorprendersi allora che dal 2015, l’anno del trattato di Parigi, queste 20 banche abbiano prestato 1400 miliardi dollari a quelle industrie ad alte emissioni che, secondo gli stessi accordi, dovrebbero cominciare presto a chiudere?

La cosa è comprensibile: se tu manager apicale della banca ti sei formato nell’ambiente dei grandi emettitori di CO2, quando i tuoi ex datori di lavoro verranno a battere cassa, avrai per loro un occhio di riguardo e li ascolterai con particolare attenzione, in quanto capisci i loro affari ed esigenze, comprendi il loro linguaggio. Al contrario del linguaggio, secondo loro, per metà idealistico e per l’altra metà concreto di chi si occupa di pannelli e turbine, o peggio ancora di quello di scienziati o attivisti, quando affermano che continuando con i fossili si rischia di distruggere clima e ambiente del pianeta, cioè la nostra civiltà.

Fra quelle considerate nel rapporto Bloomberg, la banca più “infiltrata dai fossili” è l’olandese ING, che ha ben 6 su 15 membri del suo board provenienti dalla Shell. Nonostante questo, però, ING non è fra i maggiori finanziatori di industrie ad alte emissioni, ma, con 19 mld $ concessi per progetti “verdi”, è anzi al nono posto fra i 10 che dal 2015 ha finanziato di più la “sostenibilità”.

La banca che finora ha più foraggiato le fonti fossili, invece, è l’americana JPMorgan, che dal 2015 ha erogato 228 mld $ ai grandi emettitori. Non a caso JPM aveva fino a poco tempo fa fra i suoi direttori Lee Raymond, ex presidente della Exxon e noto negazionista climatico, allontanato adesso perché “poco obbiettivo” sui temi ambientali. Nonostante ciò, però nel 2020 JPM ha ancora in pancia 42 mld $ in prestiti concessi a grandi emettitori.

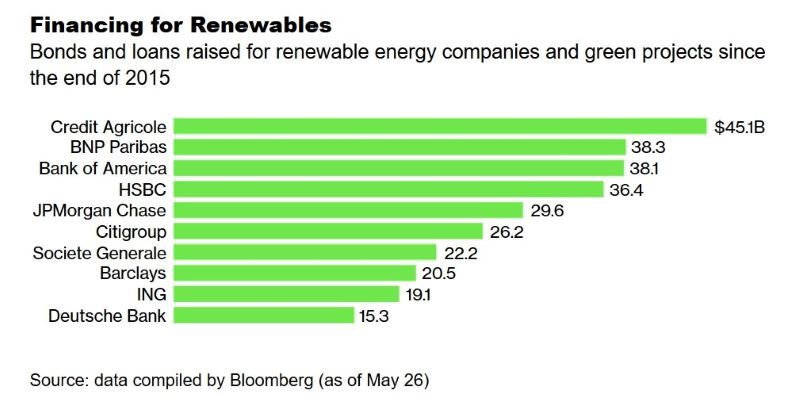

Al contrario l’istituto più “verde” è il francese Credit Agricole, che, pur avendo manager provenienti da auto, chimica e acciaio, dal 2015 ha concesso 45 mld $ a progetti che avevano lo scopo di ridurre le emissioni.

Al contrario l’istituto più “verde” è il francese Credit Agricole, che, pur avendo manager provenienti da auto, chimica e acciaio, dal 2015 ha concesso 45 mld $ a progetti che avevano lo scopo di ridurre le emissioni.

Meno limpida invece la situazione di chi sta al secondo posto fra i “buoni”, BNP Paribas con 38 mld $ di finanziamenti “verdi”, visto che nello stesso periodo la banca francese, che non a caso ha dirigenti provenienti da Eni e Total, ne ha concessi quasi 79 a petrolieri & C.

Come si vede non è detto che il criterio scelto dai giornalisti di Bloomberg per capire perché la finanza sia ancora così amica di chi distrugge la stabilità climatica, fornisca una spiegazione a prova di bomba.

Come si vede non è detto che il criterio scelto dai giornalisti di Bloomberg per capire perché la finanza sia ancora così amica di chi distrugge la stabilità climatica, fornisca una spiegazione a prova di bomba.

Nessuna delle banche con dirigenti provenienti dal settore delle rinnovabili (UBS, Santander, RBS e Standard Chartered), per esempio, figura fra i 10 maggiori finanziatori di imprese “sostenibili”, mentre, come dimostra il caso di ING, non è detto che avere tanti ex petrolieri nel board, porti per forza ad essere ciechi alla situazione ambientale.

Inoltre, molte delle compagnie di provenienza dei top manager, indicate come “amiche dei fossili”, da Enel a Toyota, fino a Peugeot, forse lo erano un tempo, ma lo sono molto meno adesso.

«Il punto, però, è che in questi anni c’è stato un grande sforzo per aggiornare i board di queste banche, includendovi donne, persone di colore e altre categorie finora sottorappresentate, così da avere un migliore polso della società», dice Kishan. «Ma per quanto riguarda le questioni climatico-ambientali, che pure sono entrate nelle politiche ufficiali di molti di questi istituti, questo rinnovamento del corpo dirigente non c’è proprio stato».

E pensare che non ci sarebbe neanche bisogno che queste banche assumano climatologi o attivisti alla Greenpeace per cambiare le cose: basterebbe qualcuno che faccia capire loro che ormai si possano fare ottimi affari con le imprese verdi, quanto e più che con quelle “sporche”.

«Bisognerebbe però inserire nei consigli direttivi persone che sappiano per esperienza diretta come funzionano le industrie delle rinnovabili – dice Mark McKenzie, che si occupa di politiche di sostenibilità per la società di revisione dei conti KPMG – così che illustrino le possibilità che questo ramo di impresa offre, anche in termini di affidabilità e ritorno degli investimenti. Avere qualcuno con questo background al piano più alto delle grandi banche, farebbe una enorme differenza sulla direzione che prendono gli investimenti».